-세계적 해상탄소중립 국면은 중국에 새로운 기회로 작용

-우리 해운, 조선 등 해사산업계, 향후 중국의 경쟁력 개선 염두에 둔 경쟁전략 수립 필요

한국수출입은행 해외경제연구소 양종서 수석연구원은 최근 “중국의 해상탄소중립 대응 현황과 시사점” 이슈보고서를 발표해 큰 관심을 모았다. 이에 따르면 해상탄소중립에 대한 요구가 더욱 강해지고 있는 가운데 세계 주요 해사산업국의 대응 또한 빨라지고 있는 것으로 추정된다.

2023년 IMO의 중기전략이 강화되고 EU의 독자적 규제 시행도 임박한 가운데 우리나라 뿐아니라 중국, 일본, 유럽 등 주요 해사 산업국가들은 조선, 조선기자재, 해운 등 관련 산업을 지원하며 준비를 서두르고 있다.

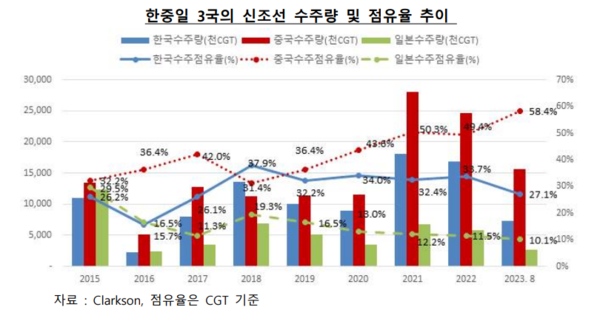

이들 국가 중 중국은 최근 조선업 점유율, 해운 지배선대규모 면에서 세계 최고의 위치까지 오르며 해사산업에서 가장 중요한 나라로 부상했다. 신조선 시장에서 중국은 경쟁력과 점유율이 하락하고 있는 일본의 점유율까지 흡수하며 최근 50% 내외의 절대적인 점유율로 1위 자리를 굳히고 있다. 또 2022년 이후 선박 보유량에서 일본을 제치고 2위로 올라서며 그리스 다음으로 많은 선복을 보유하고 있다. 이처럼 해운 및 조선 시장에서 세계 최상위에 오르며 양 산업을 합쳐서 일컫는 해사산업 분야에서 가장 큰 규모를 가진 중요한 국가로 평가되고 있다.

해상탄소중립으로의 이행 압력이 더욱 강해지고 움직임도 빨라지고 있는 현재 시점에서 중국 역시 가장 규모가 큰 해사산업국으로서 많은 노력을 기울이고 있으며, 조선 및 해운시장에서 경쟁하고 있는 우리나라에 시사하는 바도 크다. 중국 해운도 국제 화물운송에 종사하고 있고 조선업에서도 해외 선주의 비중이 작지 않은 만큼 해상탄소중립 요구는 중국에서도 반드시 준수해야 할 사안이라는 지적이다. 중국 역시 신연료 추진선박의 개발과 시험, 기자재 개발 등 선박의 제조에 대한 경쟁력을 높이기 위한 연구뿐 아니라 선박의 운영과 연료의 생산, 보급 등 필요한 모든 분야의 노력을 국가적 지원하에 하나씩 실행해 나가고 있다.

중국은 2000년대 이후 세계최대의 제조업 국가로 성장하였고 많은 원자재를 수입하고 이를 가공하여 제품으로 수출하며 세계 최대의 수출입 물동량을 보유하고 있다.

중국은 2000년대 이후 철광석, 석탄, 원유 등 주요 원자재의 수입과 컨테이너를 통한 제품 수출에 있어서 세계 교역량에서 차지하는 비중을 꾸준히 확대해 왔다. 중국의 철광석 수입량이 세계 철광석 교역량에서 차지하는 비중은 2000년도 15.5%에 불과했으나 자국 철강산업이 빠르게 팽창하며 2022년에는 세계 교역량의 74.1%를 차지했다.

석탄도 2000년 0.4%에 불과했던 비중이 2022년 19.8%까지 확대됐다. 중국이 수입하는 원유의 비중은 2000년 3.9%에 불과했으나 2022년 23.3%를 차지했다. 원자재 수입뿐 아니라 중국의 컨테이너 수출도 2000년 6.6%에서 2022년 15.9%까지 비중이 확대됐다. 2022년 중국의 총 해상운송을 통한 수입량은 연 27.1억톤으로 세계 총교역량의 22.6%를 차지해 단일국가로 매우 높은 비중을 나타냈다.

중국은 이러한 고도성장에 따른 해상운송 수요를 자국 해운업의 성장동력으로 삼고 2022년 선박 보유량이 세계 2위 수준까지 팽창했다. UNCTAD에 의하면 2010년 중국의 선박 보유량은 2010년 1억 8,332만dwt, 세계 3위로 2위 일본의 57%에 불과한 수준이었으며, 2015년에도 1억 5,776만dwt으로 일본 보유량의 68%를 나타내 격차는 다소 좁혀졌으나 여전히 큰 차이를 보였다. 이러한 차이는 2020년 크게 좁혀져 중국의 보유량은 2억 2,838만dwt로 일본과 유사한 수준까지 증가했고 2022년에는 세계 선복량의 12.7%의 비중을 차지하며 일본을 제치고 2위로 올라섰다.

최근 수년 내 중국 선박 보유량의 빠른 확대는 국가전략인 일대일로를 위한 것으로 추정된다.

일대일로(BRI : Belt & road initiative)는 2015년 중국정부가 발표한 국제적인 협력정책으로 아시아, 중동, 아프리카, 유럽에 이르는 중국 중심의 경제공동체를 구상하는 전략적 서진(西進)정책으로 평가된다. 동 전략의 핵심은 중국에서 아시아, 중동, 아프리카 등을 거쳐 유럽에 이르는 육상과 해상의 실크로드를 건설하며, 실크로드 인근 국가들과 다방면의 협력을 강화하는 것이다.

특히, 남중국해, 중동, 동아프리카를 거쳐 유럽에 이르고, 남으로는 남태평양까지 이르는 넓은 지역을 포괄하는 해상실크로드의 구축을 위해서는 매우 큰 규모의 국적 선대가 필수적이며 이러한 정책이 해운역량을 빠르게 확대하는 결과로 이어진 것으로 추정된다.

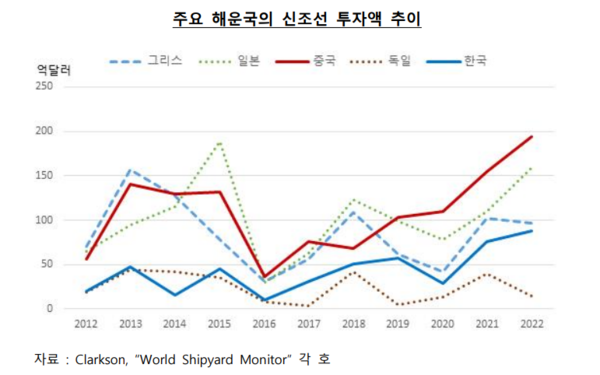

실제로 일대일로 전략이 발표된 2015년 이후 중국은 신조선 투자액을 빠르게 늘려가고 있으며 최근 수년간 전 세계에서 가장 많은 액수를 투자하고 있다.

2015년 이전에도 중국은 신조선에 적극적으로 투자했으나 그리스 또는 일본보다 다소 적은 수준의 투자액을 기록했다.

2016년 세계적인 신조선 투자가 위축되며 중국 역시 2018년까지 신조선 투자가 다소 소강상태를 보였으나 2018년을 제외하고 매년 세계에서 가장 많은 투자를 실행했다.

특히, 코로나19 초기인 2020년 주요국 중 유일하게 투자를 증가시켰으며 이후 신조선 투자액은 그리스, 일본 등 다른 주요 해운국을 압도하고 있다. 이러한 투자액의 추이를 감안하면 그리스를 넘어 선박보유량 1위에 오르는 것은 시간문제일 것으로 보인다.

일대일로 전략 이후 중국 정부는 해운산업을 중요한 물류산업의 차원을 넘어 국가 주요 전략산업으로 인식하는 듯하다. 2017년 중국 양회에서는 국가주석이 중국인민이 풍요로운 삶을 누리는 샤오캉사회(小康社会) 건설을 통한 중국몽을 실현하자는 연설이 있었는데 그 수단 중 하나로 제시된 것이 해양강국의 건설이었다.

그 이후에도 중국 양회나 국가 주요 회의에서 해양강국과 해양굴기(海洋崛起)라는 용어가 자주 등장하고 있으며 이를 통해 중국 정부가 해운업을 물류산업을 넘어 국가 주요 전략 산업중

하나로 인식하고 있음을 짐작할 수 있다. 이같은 점들을 고려하면 중국은 향후에도 규모가 큰 국영 해운사와 리스 등 금융역량을 기반으로 지속적인 신조선 투자와 해운산업 역량 강화 노력을 이어갈 것으로 전망된다.

이처럼 대규모의 해운산업을 유지하기 위해서는 중국 역시 국제적으로 요구되고 있는 해상탄소중립 문제를 외면할 수 없으며 해운업 경쟁력 강화를 위해 이 분야에도 많은 투자와 지원을 실행할 것으로 예상된다.

중국 조선업은 2000년대 중국의 고도성장기에 본격적으로 투자하여 한국과 경쟁하기 시작했으며 현재 압도적인 점유율을 확보하며 점유율 1위의 자리를 지키고 있다. 중국은 2000년대 초 자국 경제의 고도 성장기에 해운·조선업도 호황기가 시작되며 본격적인 대형 선박건조 설비에 투자하였고 이들 설비가 본격 가동되기 시작한 2000년대 중반 이후 수주량이 한국을 넘어서며 점유율 1위를 차지하기 시작했다. 산업의 팽창기에는 조선소의 무분별한 난립이라 평가될 정도로 많은 설비가 투자됐으나 미국발 금융위기 이후 조선업 부진을 거치며 2013~2015년 강도 높은 조선업 구조조정이 진행됐고 이후 내실을 다지는 단계로 들어갔다. 여전히 대형 시장에서는 한국 대형 3사의 경쟁력에 미치지 못하는 것으로 보이나 점차 격차가 축소되고 있으며 벌크선 및 중형선 시장에서의 굳건한 점유율을 확보하고 있다.

최근 일본 조선업의 하락한 점유율을 흡수하고 있고 대형선 시장에서도 한국과의 격차를 좁혀가며 신조선 시장에서 50% 내외의 절대적 비중을 차지하고 있다.

중국은 제조업 경쟁력 강화를 위한 국가전략적 정책인 “중국제조 2025”에 조선산업을 포함시킨 이후 국가적 지원을 통해 산업의 질적 변화를 꾀하고 있다. 중국제조 2025(Made in China 2025)는 2015년 중국 국무원이 발표한 제조업 경쟁력 강화 정책으로 2045년까지 기존 제조업 강국, 궁극적으로 미국을 넘어서는 세계 최고의 제조업 국가로 성장하며 시장을 장악하고자 하는 국가전략이다. 목표를 실현할 10대 산업 중 조선산업은 해양엔지니어링 및 첨단선박(ocean engineering and high tech ship)이라는 이름으로 포함돼 기초역량 강화, 핵심분야의 혁신, 품질 및 생산역량 발전 등을 위한 정부의 막대한 지원이 이루어졌다. 조선산업에 대한 동 정책에는 주요 대상이 규정돼 있다.

실제로 중국 조선업계는 자국 발주에 의해 크루즈선을 수주해 건조하기도 하고, 해양플랜트의 실적을 늘려나가는 등 고부가 시장에서의 입지도 강화해 왔다.

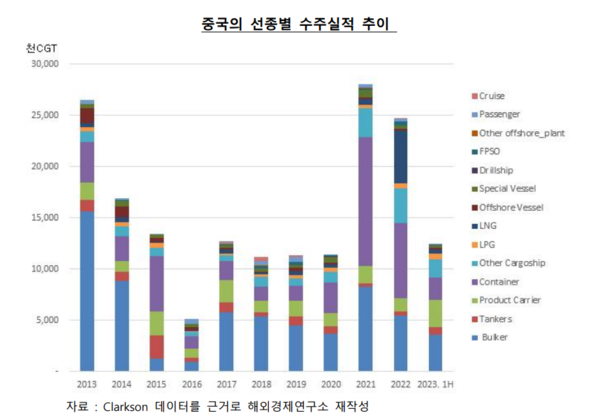

이러한 노력에 힘입어 중국의 신조선 수주 구성은 과거 벌크선 위주에서 시장의 흐름에 따른 다각화된 선종으로 바뀌고 있다. 중국의 수주 선종에 있어서 벌크선의 비중은 세계 수요가 위축되었던 2015, 2016년 등을 제외하고 2018년까지 절반 이상 혹은 절반 가까운 비중을 차지했다. 그러나 2019년 이후 40% 미만으로 낮아졌고 신조선 시황이 크게 호전된 2021년 이후에는 30% 미만으로 점차 축소된 반면, 한국과의 경쟁 선종인 컨테이너선, LNG선, 제품운반선 등의 비중이 높아지는 경향을 보였다. 이러한 구성의 변화는 시장에서의 벌크선 발주량 축소, 일대일로 정책에 따른 다양한 선종의 자국 발주 증가 등이 일정 수준 영향을 미쳤을 수 있으나 정부의 지원을 포함한 전반적인 노력과 건조 경험 축적에 따른 경쟁력 강화의 영향이 더 큰 것으로 추정된다.

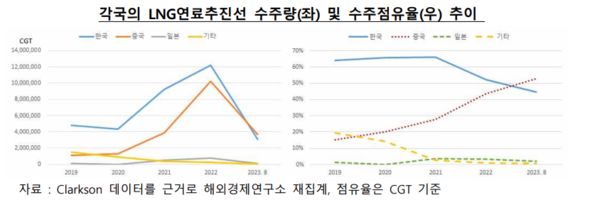

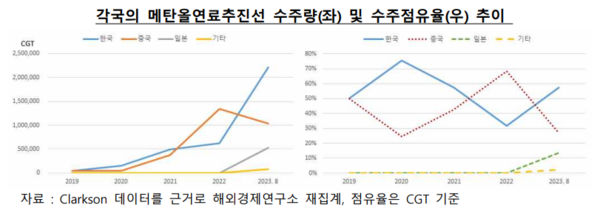

중국은 탄소중립 대체연료 선박에 대한 수주실적 역시 한국과의 격차를 좁히며 점유율을 확대하는 등 저탄소연료추진선박 시장에서 강한 경쟁력을 나타내고 있다. 2019년 이후 5년간 5,000GT 이상 상선 중 LNG와 메탄올 등 2가지 대체연료추진선을 수주한 실적을 살펴보면 2021년까지 한국이 압도적 우위를 보이고 있으나 최근 2년간 점유율 차이가 크게 좁혀짐을 볼 수 있다.

한국은 2021년까지 이들 대체연료추진선박의 60%대를 차지하며 중국 대비 압도적인 점유율을 나타냈으나 2022년 이후 중국의 점유율이 급격하게 상승하며 현재 5~6%p 수준으로 좁혀졌다.

연료별로 나누어 보면, LNG연료추진선의 수주실적은 최근 중국의 수주량이 한국보다 많아지는 역전 현상까지 일어났다.

LNG연료추진선의 경우도 2019년 한국이 64.1%, 중국이 15.1%의 점유율로 차이가 컸으나 중국의 점유율이 빠르게 상승하며 2022년 한국 52.0%, 중국 43.7%까지 좁혀졌고 2023년들어 8월까지 중국이 52.8%를 점유해 한국의 44.6%를 넘어서는 역전 현상이 일어났다.

메탄올연료추진선의 경우 2022년부터 발주량이 빠르게 증가해 중국 역시 수주량이 증가하고있으나 아직은 한국의 수주점유율이 우위에 있다. 메탄올연료추진선은 LNG연료추진선에 비해 발주량이 적었으며 2022년부터 컨테이너선 위주로 빠르게 수요가 증가하고 있다.

2022년에는 중국이 더 많은 수주량을 기록하기도 하였으나 세계 발주량이 28척에 불과했고, 이 중 18척을 중국이 수주했는데, 전량 중국 국영선사인 COSCO, COSCO의 동맹파트너인 프랑스 CMA CGM, COSCO가 합병한 홍콩 OOCL 등 3개사가 발주한 물량이다.

본격적인 경쟁은 2023년 시장에서 벌어졌는데 한국이 43척, 중국이 33척을 수주했으며 특히, 대형선 물량을 한국이 더 많이 수주하며 점유율은 CGT 기준으로 한국과 중국이 각각 57.5%와 26.7%로 차이가 있었다.

중국은 규모가 큰 연안해운의 주요 항로 내에 LNG벙커링 설비를 대규모로 갖추고 있어 내수용으로 많은 LNG연료추진선을 자국에 발주하고 있으며 정치외교적인 요인으로 프랑스의 대형 컨테이너선 물량을 수주하는 등 한국보다 유리한 환경에서 경쟁하고 있다. 그러나 이러한 요인들을 감안하더라도 중국의 저탄소 연료추진선박 시장에서의 약진은 이들 요인의 효과 이상의 빠른 속도를 나타내고 있는 것으로 추정된다. 이상에서 살펴본 바와 같이 해상환경규제 효과로 인한 저탄소 연료추진선박 시장이 한국 조선업계에 새로운 기회가 될 것이라는 일반의 인식과 달리 중국은 빠른 시간 내에 한국의 실적을 추격, 심지어 추월하며 강한 경쟁력을 보이고 있음다.

중국 정부는 2020년말 발표한 14차 5개년(2021~2025) 계획에서 정부의 탄소중립 실현을 위한 정책을 제시했다. 중국은 2020년 9월 유엔총회에서 국가주석이 기조연설을 통해 2030년 탄소피크를 이룬 뒤 2060년까지 탄소중립을 실현할 것이라 선언했다. 이후 이러한 기조는 국정에 반영되며 2020년 말 발표한 14차 5개년계획(第十四个五年规划, 2021~2025)에 내용을 담고 있다. 주요 관련 내용은 "제11편: 녹색 개발 및 인간과 자연의 조화로운 공존 촉진"에 환경위험 통제, 기후변화 대응, 자원 효율성 제고, 녹색경제 발전 등을 위주로 명시돼 있으며, 주요 내용은 다음과 같다.

‑ 환경위험 통제 : 환경관련 위험의 평가, 조기경보, 대응 메커니즘 구축, 방사능 안전 감독, 공중보건 영향 평가시스템 구축 등

‑ 기후변화 대응 : 2030년 이전 탄소피크 달성을 위한 실행 계획 수립, 저탄소 전환의 촉진, 탄소중립 노력 강화, 국제적인 협력에 적극적인 참여 등

‑ 자원효율성 제고 : 에너지 절약 및 최적화 시스템 개발 투자, 자원 재활용 촉진 등

‑ 녹색경제 발전 : 에너지 절약 및 환경 보호, 청정 생산, 청정 에너지, 생태 환경, 녹색 인프라 업그레이드, 녹색 서비스 등 산업을 강화, 벌크 화물의 'road-to-rail' 및 'road-to-water' 운송 가속화, 녹색기술 혁신 연구활동 등이다. 2060년 탄소중립 선언 이후 발표한 14차 5개년 계획에서 기후변화 방지 등 친환경 정책이 큰 비중을 차지하는 것은 아니나, 해당 부분에서는 다방면에 걸쳐 적극적인 정책 의지를 표명한 것으로 평가된다.

해운탈탄소 문제는 교통운수부에서 발표한 5개년 계획에 보다 상세하게 제시됐다. 중국 정부의 5개년 계획에 이어 각 부처에서 발표하는 보다 구체적인 정책계획을 담은 계획 중 교통운수부가 발표한 녹색교통 14차 5개년 발전계획(绿色交通“十四五”发展规划)에는 선박의 해운탈탄소 관련 정책이 제시됐다.

다만, 동 계획은 내륙운송이나 연안해운, 항만 등을 포함한 교통 및 운송의 종합적인 정책에해운업 관련 정책이 일부 포함돼 있다. 녹색교통 5개년 계획의 구체적 목표 8가지 중 선박의 오염 저감에 관련된 항목은 2가지이며 이중 하나는 2025년까지 선박의 NOx 배출량을 2020년 대비 7% 저감한다는 것이며, 또 하나는 동 기간 선박의 단위 운송당 이산화탄소 배출량을 3.5% 저감하는 것이다.

8개의 주요 목표 중 해운에 해당하는 항목은 2개로, 이 중 해상 탈탄소에 해당하는 항목은 단 1개에 불과했다. 또 이산화탄소 3.5% 저감 목표는 당시 IMO의 초기전략이 2030년까지 선박의 단위운송당 온실가스 배출을 40% 저감하는 것이 목표였던 점과 비교하면 국제적 요구에 부응하기 보다는 실현 가능성에 중점을 둔 것으로 보인다.

동 계획에서 선박의 탈탄소 및 연료 관련 사항으로는 “연안 및 원양 상선의 LNG연료추진선의 발전을 지원하고 LNG벙커링 설비 건설을 촉진하며, 오일과 전기의 하이브리드 추진, 수소연료, 암모니아 및 메탄올 연료의 적용 가능성을 탐색한다”는 내용이 포함된다.

아울러 녹색교통 과학기술 혁신을 촉진하는 내용으로 “수소, LNG, 바이오매스 연료추진 선박의 응용연구를 지원하고 선박의 탄소배출의 조정된 처리4) 등 신기술, 신공정 핵심기술 연구를 심화하며 혁신 동맹과 핵심기술연구 메커니즘을 구축하도록 장려한다”는 내용도 제시됐다.

중국은 14차 5개년 계획에서는 “대외 개방과 협력”을 제시하고 있는데 이러한 정책은 향후 탄소중립을 위한 수단으로 활용되며 영향을 미칠 것으로 예상된다. 중국 정부의 14차 5개년계획은 대주제 19개 편(篇)으로 구성되어 있는데 이중 제 12편이 대외개방과 협력에 관한 내용이다. 내용의 상당 부분은 금융, 무역, 에너지, 디지털, 농업 등 다양한 분야에서 해외 투자를 유치하고 일대일로를 통한 협력을 성공적으로 이끌어 상호 이익을 추구하고 국가의 위상을 높이는 목적의 강도 높은 국제적 개방과 협력 정책을 제시했다.

일대일로를 강조하며 이를 통한 협력 분야로는 공중보건, 디지털경제, 녹색개발, 과학기술, 교육, 문화예술 분야 등이 제시됐다. 기후변화 방지 및 환경 관련 개방·협력으로 “기후변화, 해양 협력, 야생동물 보호, 사막화 방지 및 통제 분야의 교류와 협력을 강화하고 녹색 실크로드 건설을 촉진한다”는 내용이 포함돼 동 분야에서의 해외협력 의지도 명시하고 있다. 이러한 국제협력 정책은 14차 5개년 계획보다 앞선 2021년 10월 중국 국무원이 발표한 “2030년 이전 탄소피크 행동방안”에 이미 명시되어 있어 중국의 2060 탄소중립 실현을 계획하며 중요한 수단 중 하나로 고려하고 있음을 보여줬다.

국무원의 행동방안 중 주요 협력 내용은 글로벌 녹색 거버넌스 시스템 구축에 적극 참여, 녹색 제품 무역 발전, 녹색표준에 대한 협력 강화, 녹색금융 분야의 협력 심화, 녹색 일대일로 건설 추진 등이다.

이들 내용 중 “녹색 기술 협력을 강화하고 재생에너지, 에너지 저장, 수소 에너지, 이산화탄소 포집, 이용 및 저장 분야의 과학 연구 협력 및 기술 교류를 촉진하며 국제 열핵융합 실험로 등 주요 국제 과학 프로젝트에 적극적으로 참여한다”는 내용이 명시됐다. 대외 개방과 협력은 중국정부가 지속적으로 견지해 오던 정책으로, 새삼스러울 것은 없으나 2060년 탄소중립 실현 정책과 관련하여 개방과 협력을 더욱 적극적인 수단으로 활용할 것으로 예상되며 자체의 부족한 기술력과 시스템을 보완하는 역할을 할 것으로 추정된다.

2022년 발간된 중국 정부산하 기관의 한 보고서는 중국이 탄소중립 분야에 있어서 더욱 대외 개방적이고 협력적인 자세가 필요하다는 고민을 보여주었다. 중국 상무부의 지휘를 받는 Green Partnership of Industrial Parks in China (GPIPC, 国家级 经济技术开发区绿色发展联盟)는 2022년 “중국 주요국 에너지 신산업 협력 현황 및 동향”5) 보고서를 발간했다. 동 보고서는 유럽연합 상공회의소와 영국, 미국, 독일, 프랑스, 스위스, 이탈리아, 핀란드, 일본, 싱가포르 등 9개국의 대사관 상무부 등과의 인터뷰 및 조사를 통해 투자와 협력을 위한 문제점을 파악하고 개선할 점 등을 제시했다.

이들 국가는 탄소중립 분야에서 선진적인 기술력 성과를 가진 나라들이며 중국으로서는 투자와 협력을 크게 기대하는 것으로 보인다. 동 보고서는 중국에 투자하는 해외 기업들이 시장 접근, 라이센스, 법제도 시행, 정부 재정, 조달 등에서 차별적 불이익을 받고 있으며 중국의 지적재산권 보호 개선을 요구하고 있는 것으로 지적하고 있다. 또 해외 인재에 대한 보호 강화에 대해서도 언급하고 있으며 해외 기관들이 요구하는 문제들의 개선 필요성을 제기했다.

해외 신에너지 중소기업들이 협력할 수 있도록 금융 및 조세 혜택, 지원 확대, 공동기술연구 등을 확대해 나갈 필요가 있으며, 신에너지 분야의 플랫폼 구축, 2자 기관간 협력, 자금제공자와 프로젝트를 위한 수요자의 연결 등 다양한 협력채널 구축도 필요하다.

정부의 지휘를 받는 산하기관의 조사 보고서 사례에서 해외 선진국보다 늦은 탄소중립을 선언한 중국의 입장에서 보다 적극적인 협력을 통해 문제해결 방안을 찾으려는 의지가 보인다. 이러한 해외협력 기조는 해운 탄소중립 분야에서도 동일하게 적용되며 운수교통부의 녹색교통 14차 5개년 계획에도 해운관련 교류와 협력 계획이 구체화됐다. 동 5개년 계획에는 국제 해운 온실가스 감축 협상에 깊이 참여하고 국제 규칙을 국내 개발 목표와 연결하도록 지도하고 합리적인 국제 시스템 배치의 형성을 촉진한다는 내용이 명시됐다.

선박 저탄소기술에 대한 국제협력을 강화하는 계획도 포함됐다. 녹색 교통에 대한 국제 교류 및 협력 강화와 중국의 녹색교통 표준의 국제화를 촉진하는 등 선박 외에도 전반적인 운송 분야에서의 협력 강화도 계획됐다. 이러한 내용은 2021년 국무원의 “2030년 이전 탄소피크 행동방안”에도 유사한 내용이 게재돼 있으며 이러한 지침이 자연스럽게 관련 부처의 5개년 계획에 반영된 것으로 보인다. 중국은 이러한 협력을 통해 자국의 부족기술과 역량을 보완하려는 의도를 구체화하고 있는 것으로 추정된다.

에너지 신산업 육성 기본 계획으로서 중국 국무원은 2022년 3월 “수소에너지산업 발전 중장기 계획”을 발표했다.

수소에너지산업 중장기 계획(氢能产业发展中长期规划)은 14차 5개년 계획에 따라 작성됐으며 궁극적으로 2035년까지의 비전과 계획을 제시하고 있다. 중국은 현재 연간 3,300만톤의 수소를 생산하는 세계 최대 수소 생산국이며 재생에너지 투자 1위 국가로서 수소에너지 공급에 큰 잠재력을 가지고 있으나 아직 세계 선진 수준에 비해 혁신능력과 기술력, 장비 수준, 시스템 등이 뒤처져 있다고 자평했다. 이에 따라 세계 최고 수준으로의 설계와 계획을 통해 수소산업의 혁신능력을 향상시키고 산업의 발전을 도모하는 것이 본 계획의 목적이다.

구체적인 목표는 2025년, 2030년, 2035년 등 3단계로 제시돼 있으며 2035년까지 다중의 수소응용 생태계 구축을 목표로 하고 있다.

2025년까지 핵심기술과 제조공정의 숙달, 완성도 높은 공급망 및 산업 시스템의 구축, 산업 혁신능력 제고를 목표로 하며 재생에너지로부터 10~20만톤의 수소를 생산하고 연간 100~200만톤의 이산화탄소 배출을 저감한다는 것.

2030년에는 완전한 수소산업 기술 혁신 시스템, 청정에너지 수소생산 및 공급 시스템을 구축하며 재생에너지로부터 생산한 수소가 널리 사용돼 탄소 피크 목표 달성을 강력하게 지원하는 것을 목표로 하고 있다.

2030년과 2035년 목표에는 구체적인 수소생산량이 명시돼 있지 않다. 이러한 중앙정부의 기본 계획하에 지방 정부와 각 부처의 수소산업 발전계획이 입안됐거나 입안되고 있는 것으로 추정된다. 중국은 넓은 국토와 자원을 활용하고 많은 재생에너지 설비투자를 통해 청정수소를 생산하고 이를 활용한 탄소피크 및 탄소중립 실현 방안을 찾아가고 있는 것으로 보인다.

지금까지 기술한 중국의 정책을 정리하면, 중국은 2060년 탄소중립 실현 선언 이후 이를 국가 정책의 주요 의제 중 하나로 다루고 있으며 대외협력을 중요한 수단 중 하나로 고려하고 있고 이러한 틀 속에서 해상탄소중립 문제에도 접근하는 것으로 보인다. 중국은 탄소중립의 실현을 위해 국토와 자원, 재생에너지 투자능력 등 국가적 역량을 청정에너지 생산에 활용할 것으로 보이며 이를 대외협력의 수단으로도 활용하여 선순환구조를 만들어 나갈 것으로 예상된다. 해상탄소중립이 중국 정부의 중요한 의제로 부각되는 것은 아니나 일대일로에서의 선박의 역할과 기간산업으로서 조선업에 대한 강력한 지원정책을 지속하고 있음을 감안하면 국가 탄소중립 추진 과정에서 상당한 지원과 자원을 배분받을 것으로 예상된다.

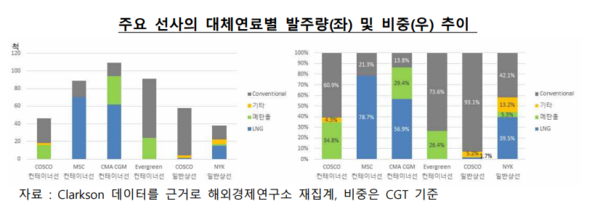

중국 국영선사의 대체연료 채택률은 높지 않은 수준으로 나타났다. 2018년 IMO의 해상탄소중립 초기전략 선언 이후 발주된 것으로 추정되는 2021년 이후 인도 또는 현재 건조 중 선박에 대해 중국 국영사인 COSCO와 타 경쟁사간 신조선 대체연료채택 현황을 살펴봤다.

비교대상 선사는 컨테이너선 시장에서 COSCO와 경쟁관계에 있는 대형 선사인 유럽계 MSC, CMA CGM 등 2개사와 아시아 선사로는 대만 Evergreen을 비교했으며, 컨테이너선을 제외한 일반 상선은 유사한 규모의 종합선사인 일본 NYK와 비교했다.

중국 최대의 국영선사인 COSCO가 발주해 건조한 컨테이너선의 경우 LNG와 메탄올 등 대체연료 채택률이 절반에도 이르지 못해 유럽계 경쟁사들에 비해 현저히 낮았으며 대만계Evergreen보다 높은 수준에 그쳤다.

유럽계인 MSC와 CMA CGM의 conventional 타입 선박 발주는 21%와 14%에 불과한 반면, COSCO의 경우 약 61%에 이르고 대만계인 Evergreen의 경우는 약 74% 수준이다. 일반상선의 경우 역시 NYK가 절반 이상(약 58%)의 선박에 대해 대체연료를 채택한 반면, COSCO는 90% 이상을 전통 석유연료를 채택하여 COSCO의 대체연료 채택률이 아시아 선사인 NYK보다도 낮은 것으로 나타났다. 중국이 2060 탄소중립을 선언한 2020년 이후에도 국영선사는 저탄소 대체연료를 적극적으로 채택하지 않았던 것으로 보이며 다만, 2022년 이후 발주한 대형 컨테이너선은 주로 메탄올 연료추진을 채택한 점이 눈에 띈다.

중국은 2010년대 중반 이후 자국 연안해운 선박에 LNG연료추진선 도입을 확대하고 LNG벙커링 설비도 하천을 포함한 전국 주요 항로 요소요소에 구축하는 등 연안해운에서 LNG의 선박 연료화를 적극 추진했으나 국영선사의 원양 선박에까지 이를 추진하지는 않은 것으로 보인다.

그러나 2022년부터 컨테이너선사들이 메탄올 추진선대를 늘리며 Maersk가 중국과 청정연료 공급협력을 추진한 이후 중국 국영선사 역시 메탄올연료추진선을 적극적으로 발주한 점은 중국 해운업계에도 변화가 일어나는 신호로 추정된다.

중국 조선업계는 이미 LNG연료추진선 시장에서 한국과 대등한 점유율을 확보하고 있으며 메탄올연료추진선 역시 많은 수주 실적을 보유하고 있다. LNG연료추진선 시장에서의 점유율은 이미 한국과 차이가 없는 수준이다. 2022년 6월 중국 국영 CSSC 산하 광저우조선에서 메탄올 이중연료추진 50K급 MR탱커를 인도하며 최초의 메탄올연료추진선 건조 및 인도 실적을 시작으로 동 시장에서 대형 컨테이너선까지 수주하고 있다. 현재에도 중국이 지분 100%를 보유한 스위스 소재 엔진업체인 WinGD와 함께 메탄올엔진 및 연료추진선 연구가 진행 중임

중국 조선업계는 또한 상용화를 앞둔 암모니아연료추진선뿐 아니라 연료전지추진선 개발에도 박차를 가하고 있다.

중국내에서 발간된 한 논문에 따르면 2019년 국영 대형 조선사인 대련중공업은 독일 MAN그룹과 공동으로 암모니아추진(내연기관) 초대형 컨테이너선의 설계를 개발하고 선급의 승인을 획득했으며 대우조선해양, 삼성중공업 등 한국 조선사보다 1년 앞선 실적이다. 또 2020년에는 국영 CSSC 산하 전문 선박연구개발 및 설계 기업인 SDARI가 7,000대 규모의 대형 자동차 운반선을 독자적으로 개발, 설계하여 노르웨이 선급 DNV의 승인을 획득했으며 MAN으로부터 저속 암모니아추진 엔진의 프로토타입을 받아 2024년 개발 완료 예정이라 밝혔다.

핀란드 선박엔진사 Wartsila, 노르웨이 변속기 업체인 Eidesvik, 노르웨이 국영 에너지사인 Eqinor 등과 암모니아 연료전지추진선 개발에도 협력 중이라 소개했다. 동 논문은 연료전지추진선 사례로 2005년 수소연료전지추진 시험선 Tianxiang(天翔)1호의 개발과 시험을 소개했으며 동 선박은 연료전지 출력 2Kw, 항속 13km/h, 항속시간 3시간, 2명 탑승 가능 수준의 소형 시험선이다.

또 2021년에는 요트 리후호(蠡湖号游艇)와 여객선 셴후1호(仙湖1号) 등 2척의 수소연료전지 추진선을 진수한 실적도 가지고 있으며 이중 셴후 1호는 고온 메탄올 연료전지추진 선박으로 포산(Foshan)시의 한 호수에서 시험 운항에 성공했다.

암모니아연료추진선과 관련하여 중국이 보유한 WinGD가 다른 엔진메이커들과 경쟁하며 적극적으로 내연기관을 개발 중에 있고 중국의 각 전문 연구소들이 이와 매칭하여 선박을 개발 중인 것으로 알려졌다. 조선업계의 대체연료 선박개발이 한국을 능가한 수준이라는 근거는 찾기 어려우나 빠른 속도로 추격하고 있으며 향후 개발 경쟁에서 보다 유리한 여건을 가진 것으로 평가된다. 중국은 국영 조선그룹인 CSSC 내에 선박 연구개발 및 설계, 엔진, 기자재 등 각 부문별로 특화된 연구소가 활동 중에 있으며 이들 기관이 중국 정부로부터 막대한 지원을 받아 해상탄소중립 선박 개발에 임하고 있다.

지난 4월 중국의 반간첩법 강화로 국가적인 정보보안이 강화되며 대부분 연구소의 홈페이지에 접근이 어렵고 활동에 대한 정보를 공개하지 않아 조선업계의 관련 연구개발 활동은 언론에 공개된 내용이나 공개된 보고서 등 제한된 정보만 접할 수 있는 한계가 있다. 제한된 정보나마 현재까지 나타난 중국의 대체연료 선박개발은 한국을 능가하는 획기적인 수준으로는 보이지 않으며 세계시장에서의 평판 역시 아직 한국 조선사들에 대한 신뢰가 높은 것으로 평가된다.

그러나 연료전지추진 시험선 등 일부 성과에서 한국보다 앞선 부분도 감지되며 유럽 등 선진국과의 협력 개발을 통한 새로운 연료 및 추진방식 개발 기간 단축, 정부의 지원하에 실증선 구축 용이 등 한국 조선사 대비 유리한 여건을 보유하고 있다.

중국은 향후 해상탄소중립의 관건이 될 수 있는 청정연료 공급능력에 있어서도 강력한 역량을 발휘할 것으로 예상된다. 세계적으로 논의되고 있는 해상탄소중립에 있어서 가장 큰 난제 중 하나는 그린메탄올, 그린암모니아 등 청정연료의 공급 문제이며 선사들은 청정연료를 원활하게 공급받기 위해 전략적 파트너까지 섭외해야 하는 현실적 문제에 직면해 있다.

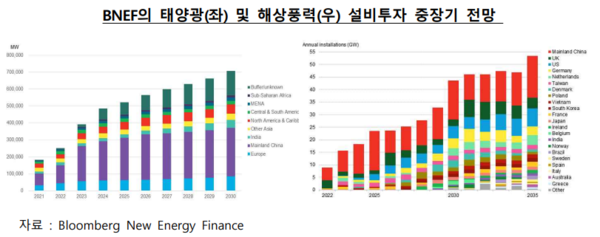

이러한 관점에서 청정연료의 국가적 공급능력은 향후 자국 해사산업의 경쟁력에 중요한 영향을 미칠 수 있다. 중국은 현재뿐 아니라 장기 전망에 있어서도 재생에너지 투자 세계 1위 국가이며 압도적인 재생에너지 발전 능력을 갖출 것으로 예상돼 청정연료의 핵심 소재인 청정수소를 생산할 수 있는 역량이 세계에서 가장 높을 전망이다.

Bloomberg NEF의 2023년 8월 발표 태양관 장기 전망에 의하면 2021~2025까지 5년간 중국의 태양광 발전설비 신규건설 용량은 866GW로 세계 전체의 47%에 해당하며 유럽 전체의 약 3.5배 수준이 될 것이며 그다음 5년 역시 1,383GW로 전체의 44%, 유럽 전체의 3.8배에 이를 전망이다.

동사의 2023년 10월 발표된 해상풍력시장 전망에 의하면 2021~2025까지 중국의 해상풍력 설치는 55.3GW로 세계 전체의 67%, 다음 5년간(~2030)은 153.0GW(세계의 37%), 다음 5년간(~2035)은 239.7GW(세계의 26%)가 전망된다.

이처럼 타 대형 선진국이나 유럽 전체보다도 압도적으로 높은 용량의 재생에너지 투자가 이루어지고 있어 그린메탄올이나 그린암모니아 등 청정연료 생산능력의 관건이 될 것으로 보이는 재생에너지 기반 수전해 청정수소 생산능력 역시 압도적일 것으로 예상된다. 이러한 청정수소 및 청정연료의 대량 생산은 타국가 대비 가격을 낮게 유지할 수 있을 것으로 예상돼 연료공급 능력을 통한 해운업 지원에 크게 유리할 전망이다.

이러한 역량을 기반으로 청정에너지를 생산 투자가 구체화되는 사례들이 나타났다. 중국은 수소에너지산업 중장기 계획 등에서도 청정에너지 생산 투자계획을 밝힌 바 있으며 각 지방정부의 정책 등을 통해서도 이러한 계획이 실행되고 있다. '23년 2월 중국 허난성 북부 안양시(安阳市)에서는 중국의 대기업집단인 Geely Holding Group(吉利控股集团)과 Henan Shuncheng Group( 河南顺成集团)이 공동 투자한 연산 11만톤의 저탄소 합성 메탄올 생산설비가 가동에 들어감). 동 설비는 연산 7만톤의 합성메탄도 생산한다.

'23년 7월 길림성 정부는 세계 최대 규모의 그린수소, 암모니아, 알코올 통합 프로젝트인 송원 수소에너지산업단지(松原氢能产业园)의 환경영향보고서를 승인했다고 밝혔다.

동 프로젝트는 105억 위안을 투자하여 연 60만톤 규모의 그린 암모니아/알코올/수소에너지를 생산할 계획이며 2024년 가동에 들어갈 것으로 밝혔다. 이러한 사례들은 탄소중립 선언이 뒤늦게 이루어진 점을 감안하면 빠른 행보로 보이며 2030 탄소피크를 추진하고 있어 향후 전국 곳곳에서 많은 대규모 청정연료 프로젝트가 진행될 것으로 예상된다.

중국의 대규모 청정연료 공급 능력은 향후 자국 해사산업의 경쟁력에 상당한 도움이 될 것으로 전망된다. 중국의 많은 재생에너지 및 청정연료 투자는 근본적으로 인구 대국이며 거대국가인 자국의 자체 에너지 수요와 2030 탄소피크 등의 준비를 위한 것으로 해운업 지원을 염두에 둔 것은 아니다.

그러나 일대일로 등 국가 전략적으로 중요도를 지니는 해운 및 조선산업의 지원을 위하여 일부 연료를 할당하는 것은 충분히 가능할 것으로 예상된다.

세계적으로 해운산업이 배출하는 공해물질이 3%임을 감안하면 육상교통이나 발전, 산업 등에 비해 해운업이 필요로 하는 연료의 양은 매우 적은 수준에 불과하여 해운업과 조선업의 경쟁력 제고를 위해 다른 나라보다 많은 청정연료를 배분하는 것은 어렵지 않을 것으로 예상된다.

세계적으로 청정연료의 공급이 부족할 것으로 예상되는 가운데 자국 선단에 청정연료를 우선 공급하는 정책을 통해 자국 해운업의 경쟁력 지원이 이루어질 것으로 예상된다. 또 주요 해외 대형 선사와의 전략적 제휴를 통해 중국에서 건조한 선박에 대해 청정연료를 우선 공급하는 정책으로 해외 신조선 수요를 자국으로 유치하는 전략 역시 활용될 가능성이 높다.

이러한 경우 과거 자국 해운물동량의 배정, 금융 제공 등으로 부족한 조선업 경쟁력을 보완하며 점유율 1위를 이끌었던 중국은 또 하나의 수단을 보유하며 조선업 경쟁력 제고에도 활용 이 예상된다.

조선업에 있어 중국은 효율적인 국가 R&D 시스템과 정부의 막대한 지원으로 많은 변화가 일어날 것으로 예상되는 탄소중립 국면에서 앞서 나갈 강점을 가졌다. 중국은 세계적인 엔진메이커 중 하나인 Wartsila에서 분사한 WinGD의 지분을 100% 확보하고 중국 내 국영 전문연구기관들과 함께 암모니아연료추진선 개발 등을 진행하고 있다. 국가의 지원하에 전문연구기관이 연구개발을 전담하고 이를 전국의 조선사가 공유하는 국가적 시스템은 크게 유리한 측면이 있다.

모든 가능성 있는 다양한 연료와 추진시스템 등 많은 부문의 R&D가 필요한 탄소중립 대응에 있어 국가의 지원하에 일원화된 연구개발 주체가 이를 개발하고 국가 전체적으로 공유하는 시스템은 매우 유리한 것으로 평가되며 기자재의 개발도 동시에 이루어질 수 있는 장점이 있다.

실험실에서 개발된 신연료추진 선박에 대한 실증에 있어서도 중국은 유리한 여건을 갖추고 있다.

개발된 엔진과 추진시스템을 선박에 실제 적용하여 상용화하기 위해서는 실선 운항을 통한 데이터 확보와 검증이 필요한데, 국가주도의 특성을 가진 중국은 빠른 예산 지원과 넓은 영토를활용한 테스트 해역 또는 테스트 노선을 지정하는 것이 용이하다. 이에 따라 높은 비용과 장기간의 시간이 소요되는 실증 작업에 유리한 면이 있다.

효율적 R&D 시스템, 빠른 실증데이터 확보, 청정연료 공급능력을 기반으로 한 해외 선주의 유인 등은 향후 중국 조선업 경쟁력 제고의 핵심이 될 전망이다.

해운업 지원에 있어서도 중국은 많은 선택지를 가지게 될 것으로 예상되며 자국 선단의 경쟁력 제고에 유리한 영향을 미칠 것으로 전망된다. 타국에 비해 많은 물량의 청정연료 공급능력을 확보함으로써 자국 선단 지원에 다양한 선택지를 확보하게 될 것으로 예상된다. 중국은 최근 수년 간 세계에서 가장 많은 신조선박에 투자하였고 이 중 석유를 사용하는 conventional 타입의 비중이 높은 것은 부담이 될 것으로 보이나 농업 대국으로서 많은 바이오연료 생산능력으로 보완이 가능할 것으로 예상된다.

넓은 국토와 많은 농업부산물 자원 등을 활용하여 바이오연료 생산에도 많은 투자가 이루어질 것으로 예상되며 자국 선단에 타 경쟁국 대비 높은 비율의 연료 공급이 가능할 것으로 전망된다.

특히, 육상교통 중 연료수요가 가장 높은 자동차의 경우 다른 나라에 비해 전기차 비중이 높아 상대적으로 항공과 해운에 공급할 바이오연료의 여유가 클 것으로 추정된다.

암모니아추진선 상용화 이후 중국은 자국 선단의 연료구성에 대한 전략을 결정할 것으로 예상되며 유럽 해역 등 규제가 강한 해역에 운항하는 선단에 대해 청정연료추진 선박과 연료공급을 우선 지원하여 경쟁력을 뒷받침하는 등의 조치가 이루어질 것으로 보인다. 일대일로 등 국가전략에서 중요한 비중을 차지하는 해운업에 대한 지원은 자국의 높은 청정연료 공급능력을 기반으로 이루어질 것으로 예상되며, 세계 1위 해운국 그리스를 추격하고 있는 선대규모와 더불어 세계 최고의 경쟁력을 확보하는 것도 가능할 전망이다.

세계적인 해상탄소중립 요구가 중국 해사산업에 불리하게 작용할 것이라는 당초의 예상과 달리 중국은 오히려 기회를 맞이하고 있는 것으로 보인다. IMO의 환경규제 등 해상탄소중립 논의가 진행되던 초기부터 중국은 주로 효율이 낮은 자국산 선박을 사용하고 조선기술이 한국이나 일본에 비해 뒤처지는 등 불리한 여건으로 탄소중립 국면에서 경쟁력이 저하될 것으로 우려하며 IMO의 요구에도 적극적으로 반대한 바 있다.

그러나 2020년 국가의 탄소중립 계획을 밝힌 이후 수소산업 육성 등 관련 활동을 빠르게 추진하고 있고 넓은 국토와 막대한 투자를 기반으로 세계 최대의 청정연료 생산능력을 갖출 것으로 예상돼 이를 활용한다면 해운 및 조선시장에서 새로운 경쟁력을 발휘할 전망이다. 신조선 시장에서도 한국과의 격차가 더 벌어질 것이라는 예상과 달리 대체연료 선박의 점유율 차이가 좁혀지고 심지어 역전되기도 하는 등 중국 조선업의 추격이 빠르게 전개되고 있다.

시간이 지날수록 조선업의 선박개발 환경은 중국대비 한국에 불리할 것으로 예상된다. 중국의 국가주도 R&D에 비해 각 사가 독자적인 R&D 시스템을 운영하며 자사가 필요한 선박과 시스템을 개발하는 한국의 강점은 자사 조선소에서 건조할 최적의 선박을 개발해 생산성과 품질을 향상하고, 경쟁을 통해 더 나은 선박을 개발하는 노력이 이어져 왔다는 점이다. 이러한 점은 대중국 경쟁력을 유지하는 원천 중 하나로 평가되기도 한다.

하지만 세계 조선산업이 아직까지 생산해보지 못한 신연료 및 추진시스템을 처음 개발해야 하는 현재 R&D의 관건은 다양한 연료와 추진시스템의 효율화 및 안정성에 있는 만큼, 3사 각사의 여건에 맞는 시스템 개발의 강점은 크게 약화됐다. 더욱이 외부로 파급이 어려운 대형사 각사의 R&D 활동에 의존하는 구조로 인해 국내 중형 조선소와 기자재업계 대응은 별다른 대책이 없는 상황임을 감안하면 국가적 관점에서 국내 R&D 시스템은 심각한 문제가 있다.

또 예비타당성 제도 등으로 정부의 예산 지원에 오랜 시간이 소요될 뿐아니라 지원 여부마저 불확실한 우리나라의 경우, 대형사 각 사가 투자하여 실증을 진행해야 하는 어려움도 있어 중국의 효율적 의사결정과 추진에 비해 매우 불리한 여건을 가지고 있다. 이같은 상황을 종합적으로 고려하면 탄소중립 국면에서 연구개발 경쟁이 진행될수록 중국이 한국에 비해 유리한 구조를 가지고 있으며 점차 앞서 나갈 가능성이 높을 것으로 추정된다.

국내 해운, 조선 등 해사산업계는 향후 이러한 중국의 경쟁력 개선을 염두에 둔 경쟁 전략 수립이 필요하다. 국내 조선 대형 3사의 경우 경쟁을 지향하기보다는 협력을 통한 대응이 필요할 것이라는 지적이다.

3사 공동의 기술지주회사 설립을 통해 신연료추진 선형과 추진시스템을 공동 개발하고 실증을 공동 추진하는 방안도 고려할 필요가 있으며 이러한 노력이 수행될 경우 정부의 공정거래법 관련 규제 완화, 연구비 지원 등을 검토할 필요가 있다.

기술지주회사 설립이 어려울 경우 각 사별로 선종과 선형을 분담하여 표준선을 개발하고 이를 3사가 공유하는 협력 방안 등 다양한 협력 대안을 고민할 필요도 있다는 것.

이미 각 사별 암모니아연료추진선 등에 대한 설계와 선급 승인이 완료된 상황이므로 선형개발이 불필요할 경우 국책연구소 등과 협력하여 추진 효율, 장기적 안정성 등에 대한 시험 등 필요한 R&D를 우선 공동으로 추진하는 방안도 검토할 수 있을 것이란 분석이다. 해운업의 경우 국가적 지원을 기대할 수 있는 중국과 달리, 국내 선사들의 경우 각 사별로 대응하며 해답을 찾지 못하고 있는 현실에서 벗어나 선사간 협력을 통해 공동으로 정부와 연료업계, 조선업계 등과 협의하며 전략을 찾아갈 필요가 있다고 밝혔다.

정부는 해운업계의 전략이 가시화되는 시점이 온다면 업계에 대한 지원을 확대하며 적절한 시점에 과감한 투자를 유도할 필요가 있다는 것이다.

또 부처간 협력을 통해 국내 청정연료 생산기반에 대한 최대한의 투자를 끌어낼 정책도 검토해 나가야 할 것이라고 지적했다.

현재 해상탄소중립 국면은 국내 해사산업에 있어 기회보다는 위기로 작용하는 것으로 판단되며 이에 대한 해법을 적극적으로 모색할 필요가 있다. 넓은 국토와 풍부한 자원, 국가주도의 시스템을 가진 중국에 비해 우리의 대응 환경은 매우 불리하며 이를 극복할 대안을 산업계 전체의 노력을 결집하여 찾아갈 필요가 있다고 양 수석연구원은 밝혔다.